Depuis plusieurs mois, les emprunteurs scrutent attentivement les décisions de la Banque Centrale Européenne (BCE). Fin juillet 2025, cette dernière a décidé de maintenir ses taux directeurs à des niveaux stables, mettant un terme à une série de baisses qui a duré toute une année. Quels impacts cette décision aura-t-elle sur le crédit immobilier ?

Sommaire

La stabilité des taux directeurs de la BCE

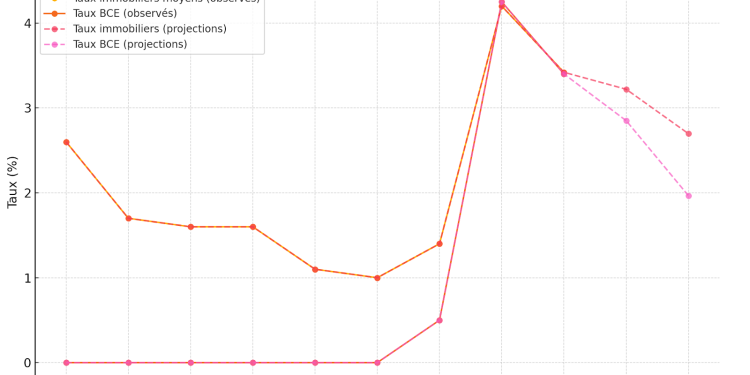

La décision de la BCE de conserver son principal taux directeur à 2% témoigne d’une volonté de stabiliser une économie en phase d’incertitude. En effet, depuis juin dernier, le taux de dépôt était en constante baisse, atteignant 4% pour revenir à 2% en une année. En maintenant cette position, la BCE cherche à rassurer les marchés et les consommateurs face à des perspectives de croissance modérées.

Conséquences sur les taux des crédits immobiliers

Cette stabilisation pourrait avoir plusieurs conséquences sur le marché du crédit immobilier. En premier lieu, les banques telles que BNP Paribas, Société Générale ou encore Crédit Agricole pourraient augmenter la concurrence entre les offres, cherchant à attirer les emprunteurs. En outre, tout changement dans les taux directeur pourrait impacter directement les taux d’intérêt des prêts immobiliers. Les emprunteurs doivent donc rester attentifs à ces fluctuations.

- Possibilité d’une stabilisation des offres de crédit

- Incitation à la concurrence pour obtenir de meilleurs taux

- Sensibilité des taux à des évolutions économiques imprévues

Pour illustrer cela, prenons l’exemple de Marie, qui vient de faire une demande de prêt immobilier. Elle s’est aperçue que son conseiller lui proposait un taux plus favorable en raison de la concurrence accrue. Cela illustre comment les décisions de la BCE peuvent influencer le quotidien des emprunteurs. Je me souviens d’une fois où les taux avaient chuté, cela avait fait une grande différence sur ma mensualité. Que pourrait-il en être pour les futurs emprunteurs ?

Taux d’inflation et ajustements nécessaires

Le taux d’inflation dans la zone euro s’établit à 2%, un seuil que la BCE considère comme acceptable. Cependant, avec les prévisions de croissance modérées, il est essentiel de surveiller de près l’évolution de la politique monétaire. Christine Lagarde, présidente de la BCE, a évoqué une phase d’attente stratégique, ce qui laisse présager un ajustement éventuel des taux en fonction des indicateurs économiques.

| Mesure | Taux actuel | Objectifs |

|---|---|---|

| Facilité de dépôt | 2,00% | Stabilité économique |

| Opérations principales de refinancement | 2,15% | Amélioration de la liquidité |

| Facilité de prêt marginal | 2,40% | Encouragement aux prêts |

En fin de compte, l’avenir des crédits immobiliers dépendra fortement de ces politiques. La situation actuelle pousse les emprunteurs à se questionner sur leur stratégie de financement. Alors, êtes-vous prêts à saisir les opportunités offertes par ce marché en mutation ?

L’impact sur les emprunteurs : que faire ?

Avec ces enjeux en cours, quels conseils peuvent être donnés aux futurs acquéreurs ? D’abord, il est crucial de bien se renseigner sur les différentes offres de crédit disponible. Des banques comme Crédit Mutuel et La Banque Postale offrent des services compétitifs qui méritent d’être examinés. Il est également conseillé de comparer régulièrement les taux.

Évaluer ses options

Les emprunteurs peuvent envisager plusieurs stratégies pour optimiser leur situation :

- Analyser les différentes offres de chaque banque : Caisse d’Épargne, LCL, et Boursorama Banque figurent parmi les modèles intéressants.

- Utiliser des simulateurs de prêt en ligne pour estimer les mensualités et choisir selon leur budget.

- Prendre en compte l’importance de l’assurance de prêt immobilier, souvent négligée, et explorer des solutions d’assurance adaptées.

Je me suis souvent demandé si j’avais pris la meilleure décision lors de ma première acquisition. Une bonne préparation peut faire toute la différence. N’oubliez pas que chaque choix va influencer votre remboursement à long terme. Quelles étapes envisagez-vous pour garantir votre succès en matière de crédit immobilier ?

Profiter de taux de crédits favorable

Pour ceux qui possèdent des offres de taux plus faibles, il est intéressant de réfléchir à la possibilité de renégocier son crédit. De plus, il est essentiel de garder à l’esprit que les institutions bancaires, comme ING Direct, mettent en avant des offres attractives pour les nouveaux emprunteurs, ce qui pourrait jouer en votre faveur.

| Banque | Taux d’intérêt | Durée |

|---|---|---|

| Crédit Agricole | 2,75% | 15 ans |

| Boursorama Banque | 2,65% | 20 ans |

| La Banque Postale | 2,85% | 25 ans |

Il est pertinent d’explorer ses droits en matière de renégociation de prêt ou de choix d’assurances. Comment comptez-vous naviguer dans ces choix variés ?

Perspectives sur l’évolution des taux immobiliers

Alors qu’une stagnation des taux pourrait prédominer dans les mois à venir, des questions subsistent : les prix immobiliers ne vont-ils pas aussi rester figés ? Dans un contexte de développement de l’immobilier neuf, les acquéreurs n’ont d’autre choix que de s’adapter aux fluctuations du marché.

Prix des biens immobiliers en 2025

Avec la hausse des coûts de construction et la demande toujours présente, le prix des biens immobiliers continue d’évoluer. Les situations varient d’une région à l’autre, mais généralement, la tendance est à la hausse dans les grandes métropoles. Les futurs acheteurs doivent donc se préparer aux défis financiers qui les guettent.

- Considérer la localisation comme un facteur déterminant dans le coût final

- S’engager dans des études de marché pour faire un achat réfléchi

- Évaluer la rentabilité d’investissement selon les tendances locales du marché

Si je retourne aux conseils reçus lors de l’achat de ma première maison, cela m’a appris à bien choisir ma localisation avant de me lancer. Quelles leçons avez-vous retirées de vos propres expériences ?

Ajustements possibles pour les futurs emprunteurs

Beaucoup d’experts suggèrent qu’il serait judicieux d’attendre ou de procéder à d’autres analyses pour ajuster les investissements. Il pourrait également être nécessaire de repenser ses stratégies de financement face à l’évolution conjointe des taux d’intérêt et des prix immobiliers. Pour suivre les évolutions, consultez régulièrement des plateformes d’information comme Azur Bleu.

| Scénarios | Prévisions |

|---|---|

| Achat d’un bien immobilier | Prices en hausse |

| Renégociation de prêt | Taux d’intérêt stables |

Alors, quelle stratégie choisissez-vous pour naviguer dans l’univers du crédit immobilier ? Prendre le temps d’analyser le marché pourrait s’avérer plus payant que prévu.