Le marché du crédit immobilier en juillet 2025 offre de nombreuses opportunités. Avec des taux d’intérêt stabilisés, des conditions d’emprunt plus flexibles et des dispositifs de soutien à l’achat, il est essentiel de se renseigner avant de se lancer.

État des lieux du marché immobilier en juillet 2025

Le secteur immobilier montre des signes de dynamisme en 2025. Un rapport du courtier Cafpi indique une hausse de 40 % des demandes de financement par rapport à l’année précédente. Cela révèle l’intérêt croissant des acheteurs, malgré une conjoncture économique délicate.

Des taux d’intérêt stables malgré un contexte incertain

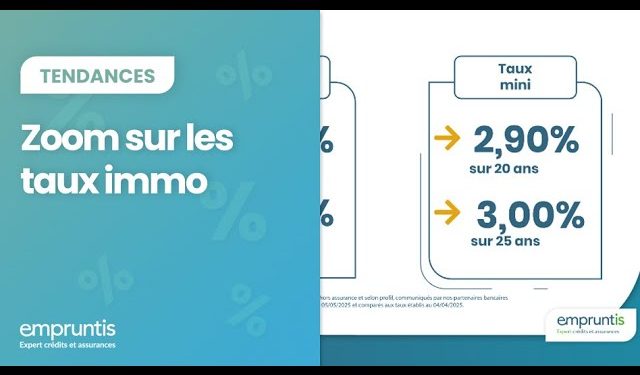

La stabilité des taux est une aubaine pour les emprunteurs providentiels. Les taux moyens sont actuellement de 3,09 % pour un prêt à 15 ans, 3,16 % sur 20 ans et 3,28 % pour 25 ans. Ces chiffres permettent d’envisager sereinement un projet immobilier.

Que vous soyez novice ou expérimenté, il est crucial d’évaluer ces taux en fonction de votre situation personnelle. Par exemple, j’ai récemment conseillé un ami qui hésitait à se lancer, et finalement, il a trouvé un prêt compétitif qui correspondait parfaitement à son budget.

- Taux à 15 ans : 3,09 %

- Taux à 20 ans : 3,16 %

- Taux à 25 ans : 3,28 %

Cela dit, il est important de rester vigilant face aux fluctuations potentielles des taux à l’avenir. La Banque centrale européenne pourrait ajuster ses politiques monétaires au cours du second semestre. Pensez-vous qu’il est préférable de se positionner rapidement?

Les conditions d’emprunt à prendre en compte

Les conditions d’emprunt en 2025 sont favorables, en particulier pour ceux ayant un bon dossier. La compétitivité entre banques comme Crédit Agricole et Banque Populaire pousse à des taux plus bas, notamment pour les profils solides : 2,79 % sur 10 ans et jusqu’à 3,05 % sur 25 ans.

En revanche, les particuliers doivent respecter certaines conditions :

- Apport personnel conséquent

- Revenus stables et élevés

- Une bonne gestion de compte bancaire

Un ami a réussi à obtenir un prêt avec un taux avantageux grâce à son épargne. Avez-vous déjà réfléchi à votre capacité d’emprunt?

| Durée du prêt | Taux moyen | Conditions |

|---|---|---|

| 10 ans | 2,79 % | Bon dossier et stabilité des revenus |

| 15 ans | 2,77 % | Apport personnel important |

| 20 ans | 3,00 % | Bons antécédents de crédit |

| 25 ans | 3,05 % | Préférences bancaires favorables |

L’impact des taux d’usure et du pouvoir d’achat

En juillet 2025, nous assistons à une légère baisse du taux d’usure, ce qui facilite l’accès aux prêts. À compter du 1er juillet, il est de 4,32 % pour les prêts d’une durée de moins de 10 ans et 5,08 % pour ceux de 20 ans et plus. C’est une évolution significative qui ouvre des possibilités.

Une réflexion personnelle : j’ai récemment partagé cette information avec ma sœur qui cherche à acheter, cela a changé sa vision de son projet. Avez-vous vérifié les taux d’usure récemment?

- Prêts de moins de 10 ans : 4,32 %

- Prêts de 10 à 20 ans : 5,03 %

- Prêts de 20 ans et plus : 5,08 %

- Prêts relais : 6,31 %

Ces évolutions favorisent un réajustement du pouvoir d’achat immobilier, particulièrement important dans des villes où les prix grimpent.

Analyse des prix selon les villes

Les prix dans l’ancien augmentent légèrement, confirmant les tendances du marché. Une moyenne de +1 % en France cache des disparités importantes. À Nice et Paris, les prix augmentent de 1,4 %, tandis que dans des villes comme Lille, le pouvoir d’achat s’effondre.

- Hausse à Paris : +1,4 %

- Augmentation en zone rurale : +2,4 %

- Diminution à Lille : -3 à -4,41 m²

Cette disparité pousse les acheteurs à envisager des biens dans des zones moins touchées par la hausse des prix. Selon moi, chaque ville offre des opportunités uniques. Quel quartier envisageriez-vous pour un investissement?

| Ville | Évolution des prix | Impact sur le pouvoir d’achat |

|---|---|---|

| Paris | +1,4 % | Diminution de la superficie financable |

| Lille | -3 à -4,41 m² | Baisse significative |

| Strasbourg | +2 m² | Hausse du pouvoir d’achat |

Délégation d’assurance de prêt : un levier pour optimiser votre emprunt

Un autre facteur clé à considérer est l’assurance emprunteur. La délégation d’assurance, permise par la loi Lagarde, permet de négocier les contrats d’assurance afin d’obtenir des économies notables.

Selon les chiffres, ce coût peut constituer le deuxième poste de dépenses après les intérêts. Il est donc impératif d’estimer ces coûts et d’évaluer les opportunités.

J’ai récemment aidé un collègue à comparer plusieurs offres et il a économisé plusieurs milliers d’euros sur son assurance. Avez-vous pensé à utiliser un comparateur d’assurance pour faire un choix éclairé?

- Assurance de prêt : coût souvent négligé

- Délégation avantageuse en fonction des garanties

- Comparaison d’offres recommandée

Utilisez toujours un comparateur d’assurance pour découvrir des offres alternatives qui pourraient réduire votre TAEG.

Le processus de comparaison d’assurances

Prenez le temps de bien comparer les offres sur le marché. Voici quelques conseils pour une différente approche :

- Analysez les garanties

- Considérez les exclusions de garanties

- Démarrez les démarches tôt dans le processus d’achat

Un passage par une plateforme spécialisée peut également simplifier cette démarche en regroupant les conditions des meilleures offres.

Planifiez judicieusement votre prêt immobilier en prenant en compte chaque critère. Quels éléments prioriseriez-vous dans votre recherche d’un prêt?

Les emprunts immobiliers de juillet 2025 offrent réellement une fenêtre d’opportunité alors que le marché continue d’évoluer. Gardez à l’esprit qu’une analyse locale et ciblée est essentielle avant de faire un choix chez des banques telles que Société Générale, Crédit Mutuel, ou LCL.